Kreditkartenarten: Übersicht und aktueller Vergleich 2020

Es gibt in Deutschland vier verschiedenen Arten von Kreditkarten: Charge, Revolving, Debit und Prepaid Kreditkarten. Doch welche Kreditkartenart eignet sich für wen am besten und worin unterscheiden sie sich?

Alle Informationen und einen aktuellen Vergleich der einzelnen Kreditkartenarten finden Sie hier.

Übersicht der einzelnen Kreditkartenarten: Unterschiede einfach erklärt

| Charge Card | Revolving Card | Prepaid Kreditkarte | Debitkarte | |

|---|---|---|---|---|

| Abrechnungsart | Kreditkartenabrechnung | Teilrückzahlung in Raten | Prepaid: Guthabenbasis | Von Girokonto abgebucht |

| Vorausssetzungen | Gute Bonität, volljährig | Gute Bonität, volljährig | Volljährigkeit (nicht immer) | Gute Bonität, nur In Verbindung mit Girokonto |

| Mit Kreditrahmen | ✔ | ✔ | ✘ | ✔ ℹ |

| Zinsfrei | ✔ | Sollzinsen für Ratenkredit | ✔ | Dispozins |

| Ohne SCHUFA | ✘ | ✘ | ✔ | ✘ |

| Inkl. Girokonto | ✔ | ✘ | ✘ | ✔ |

| Empfiehlt sich für | Personen mit guter Bonität, die eine kurze zinslose Zahlungspause bvorzugen | Personen mit guter Bonität, die eine langfristige Zahlungspause bevorzugen | Personen mit schlechter Bonität, Sicherheitsbewusste | Personen, die gerne bargeldlos bezahlen oder im Inland Geld abheben möchten |

Stand

Fazit zum Kreditkartenarten Vergleich

Der Vergleich von Kreditkartenarten zeigt, dass sich die einzelnen Kartentypen doch in vielerlei Hinsicht unterscheiden.

Wichtig:

Welche Kreditkarten Art am besten zu Ihnen passt hängt einerseits von Ihrer Bonität und andererseits von Ihrer bevorzugten Art der Rückzahlung ab.

Damit Sie besser nachvollziehen können, welche Kreditkartenart für Sie die beste ist, zeigt die folgende Übersicht alle wichtigen Merkmale der Kartentypen.

1. Der Klassiker: Charge Kreditkarten

Die Charge Kreditkarte (Charge Card) ist die beliebteste und gängigste Kreditkartenart in Deutschland.

Charge Kreditkarten zeichnen sich durch folgende Merkmale aus:

- Inklusive Verfügungsrahmen

- Kartenabrechnung am Monatsende

- Meistens in Verbindung mit Girokonto

- Auf Kreditbetrag fallen keine Zinsen an

- Bonitätsabhängiger Verfügungsrahmen

- Voraussetzung: gute Bonität

Charge Kreditkarten werden in der Regel in Verbindung mit einem Girokonto der jeweiligen Bank vergeben (z.B. Sparkasse).

Charge Karte werden außerdem inklusive Verfügungsrahmen angeboten. Die Höhe hängt von der jeweiligen Bonität ab.

Einmal pro Monat bekommt man von der Bank eine Kreditkartenabrechnung mit allen Umsätzen, die mit der Karte getätigt wurden. Zum Monatsende wird der Betrag gesammelt vom zur Kreditkarte gehörenden Girokonto abgebucht.

Für wen geeignet?

Charge Cards lohnen sich für alle, die ein Kombiprodukt aus Girokonto und Kreditkarte bevorzugen.

Zinsfreier Zahlungsaufschub: Bei Charge Kreditkarten bekommt man also eine zinsfreie Zahlungspause von vier Wochen. Die Kartenabrechnung in Raten abzuzahlen ist nicht möglich.

2. Die Flexible: Die Revolving Kreditkarte

Die Revolving Card ist sozusagen die einzig wirkliche „Kredit“-Karte aus unserem Vergleich. Die getätigten Umsätze kann man in Raten abbezahlen. Hierfür fallen aber hohe Zinsen an!

Revolving Kreditkarten zeichnen sich durch folgende Merkmale aus:

- Inklusive Verfügungsrahmen

- Rückzahlung in Raten möglich (Teilzahlung)

- Nicht in Verbindung mit Girokonto

- Auf Kreditbetrag fallen hohe Zinsen an

- Bonitätsabhängiger Verfügungsrahmen

- Voraussetzung: gute Bonität

Im Gegensatz zu Charge Kreditkarten muss der Karteninhaber seine gesamten Ausgaben nicht nach 4 Wochen begleichen, sondern kann den Betrag in Raten zurückzahlen.

Die revolvierende Kreditkarte hat somit einen Kreditrahmen, den der Karteninhaber jeden Monat aufs Neue ausschöpfen kann – selbst wenn er noch ausstehende Kreditraten hat.

Wie hoch die monatliche Teilrückzahlung ausfällt, hängt von der Bank und jeweiligen Bonität ab. Meistens wird ein monatlicher Mindestbetrag bestimmt, der zurückgezahlt werden muss.

Für wen geeignet?

Revolving Cards eignen sich für alle, die ihre getätigten Umsätze nicht sofort zurückzahlen möchten. Allerdings bekommen nur Personen mit guter Bonität eine Revolving Card.

Aber Vorsicht: Zwar handelt es sich bei den Revolving Cards zwar in der Regel um kostenlose Kreditkarten, doch fallen für die nicht beglichenen Beträge monatlich hohe Zinsen an!

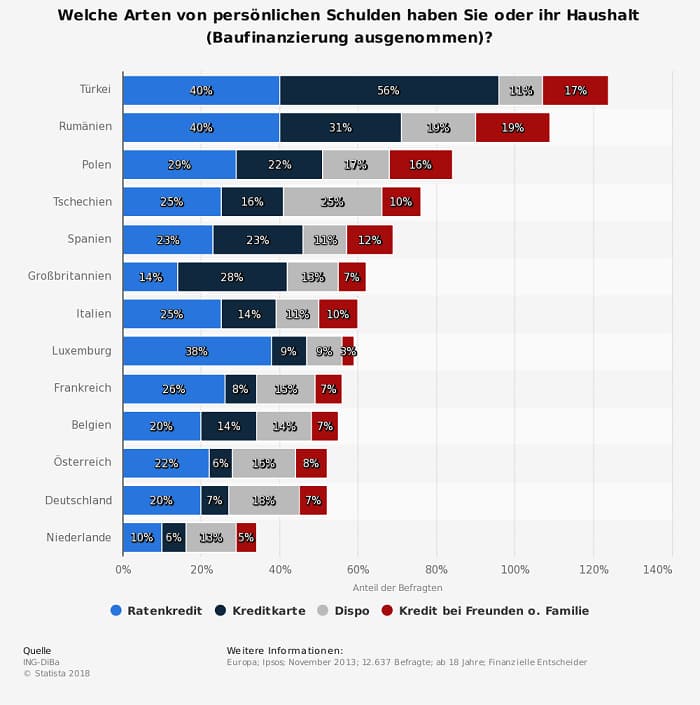

Kreditkarten Schulden durch Revolving Karten sind nicht zu unterschätzen © statista.com

3. Die Aufladbare: Die Prepaid Kreditkarte

Die Prepaid Kreditkarte ist eine Kreditkarte, die auf Guthabenbasis funktioniert. Man muss sie zuerst mit Guthaben aufladen, bevor man sie nutzen kann.

Prepaid Kreditkarten zeichnen sich durch folgende Merkmale aus:

- Prepaid: Guthabenbasis

- Kein Verfügungsrahmen

- Auch bei schlechter SCHUFA / Bonität erhältlich

- Besonders für sicherheitsbewusste Nutzer geeignet

- Selten kostenlose Karten

Prepaid Kreditkarten sind reine Guthabenkarten. Einen Kreditrahmen gibt es nicht. Es handelt sich somit um aufladbare Kreditkarten, die analog zu Prepaid Handys funktionieren.

Prepaid Cards werden von Visa und MasterCard herausgegeben und sind somit weltweit einsatzfähig. Bargeld abheben und Kartenzahlungen sind kein Problem, auch beim Online-Shopping sind sie uneingeschränkt einsatzfähig.

Für wen geeignet?

Sie eignen sich vor allem für Menschen, die keine gute Bonität oder negative SCHUFA-Einträge haben und so keine klassische Kreditkarte bekommen.

Tipp: In unserem großen Vergleich von Prepaid Kreditkarten finden Sie eine umfassende Übersicht von aufladbaren Kreditkarten.

Mittlerweile kann man mit Kreditkarten auch kontaktlos bezahlen

4. Die Beliebte: Debitkarte

Der Begriff Debitkarte sorgt immer wieder für Verwirrung. Einerseits bezeichnet er herkömmliche EC Karten (Girocard, Maestro), andererseits steht Debitkarte auch für eine neue Form von Kreditkarte: die Debit Kreditkarte.

Prepaid Kreditkarten zeichnen sich durch folgende Merkmale aus:

- Debit = mit Girokonto Verbunden

- Umsätze werden direkt von Girokonto abgebucht

- Mit Verfügungsrahmen (Dispo)

- Besonders für sicherheitsbewusste Nutzer geeignet

- Bessere EC Karte: Bezahlen im Ausland & online möglich

- Gute Bonität vorausgesetzt

Die Debit Kreditkarte ist sozusagen eine überholte EC Karte: Mit Debit Kreditkarten kann man sowohl im Inland als auch im Ausland bezahlen.

zusätzlich kann man mit Debit MasterCard und Visa Debit Karten auch online bezahlen.

Für alle Debitkarten ist es typisch, dass sie mit einem Girokonto verbunden sind. Von diesem Konto werden die Umsätze direkt abgezogen.

Für wen geeignet?

Debitkarten sind das Zahlungsmittel der Zukunft und lohnen sich für alle, die eine Kombination aus EC Karte und Kreditkarte besitzen möchten.

Tipp: Debitkarten sind unseren Erfahrungen nach die beste Kreditkartenart aus dem Vergleich.

Häufige Fragen zu den Kreditkartenarten

Der Unterschied zwischen Kreditkarte und Debitkarte besteht darin, dass bei Debitkarten die getätigten Umsätze direkt vom Konto abgebucht werden. Da Debitkarten im Gegensatz zu Kreditkarten keinen Verfügungsrahmen haben, sind sie keine klassischen Kreditkarten.

Nein, eine Maestro Kreditkarte gibt es nicht. Maestro ist das Debitzahlungssystem von MasterCard. Das bedeutet, dass die Kreditkarten von MasterCard den Aufdruck MasterCard haben und Debitkarten haben den Aufdruck „Maestro.“

„Debit“ auf der EC Karte bedeutet, dass Beträge direkt vom zur Debitkarte gehörenden Girokonto abgebucht werden.